法定福利費の計算とは? 建設業の見積書も解説

法定福利費は福利厚生費と同様、企業の役員や従業員になくてはならない経費の一つです。特に建設業においては、正確な経理処理だけでなく見積書での記載も求められます。また、経理においては、計算や仕訳の方法だけでなく、計上のタイミングにも注意しなくてはなりません。今回は、仕訳の方法や見積書での計算も含めて解説します。

法定福利費とは何か

法定福利費とは、会社が従業員の福利厚生として支出する費用のうち、健康保険法や雇用保険法などの法律によって会社に負担を義務付けられたものをいいます。社会保険や労働保険の事業主負担分が法定福利費となります。

法定福利費となるもの

法定福利費になるのは、次の社会保険料・労働保険料の事業主負担分です。

【社会保険料】

- 健康保険料

- 介護保険料

- 厚生年金保険料

- 子ども・子育て拠出金

【労働保険料】

- 雇用保険料

- 労災保険料

社会保険・労働保険の加入義務

社会保険は、株式会社や合同会社など法人となっている会社は全て加入しなくてはなりません。個人事業主については、一部の業種を除き、従業員が常時5人以上ならば加入義務があります。

労働保険は、正社員かパートタイマー・アルバイトかに関係なく、1人でも従業員を雇ったら加入しなくてはなりません。個人・法人いずれの事業主でも、加入義務があります。

福利厚生費(法定外福利費)との違い

法定福利費と似ているものに、福利厚生費があります。従業員の社宅の賃料や社員旅行、全社員が参加する新年会や忘年会、慶弔費がこれに当たります。

いずれも従業員の健康や生活、福祉のための費用です。しかし、法定福利費は法律で事業主に負担が義務付けられているのに対し、福利厚生費は法律による義務付けはありません。

また、法定福利費は消費税が非課税です。一方、福利厚生費の多くは消費税がかかります。

負担割合はどれくらい?法定福利費の計算

社会保険と労働保険の負担割合や計算は、保険ごとに異なります。法定福利費として処理するのは事業主負担分です。役員や従業員が負担するものは、「預り金」「立替金」で計上します。

健康保険

役員や従業員、その家族がケガや病気をしたときに医療費が給付される保険です。保険料は「各役員・従業員の標準報酬月額や標準賞与額×保険料率」で計算します。保険料率は、加入先や地域によって異なります。役員・従業員と事業主が半分ずつ負担します。

介護保険

介護保険は、役員や従業員が高齢になったときの治療費や介護費を支援する保険です。役員や従業員が40歳以上65歳未満のときに負担します。保険料は「各役員・従業員の標準報酬月額や標準賞与額×保険料率」で計算します。保険料率は、加入先や地域によって異なります。役員・従業員と事業主が半分ずつ負担します。

厚生年金保険

役員や従業員が加入する公的年金の保険です。保険料は「各役員・従業員の標準報酬月額や標準賞与額×保険料率」で計算します。保険料率は、2022年現在、18.300%です。役員・従業員と事業主が半分ずつ負担します。

子ども・子育て拠出金

国や自治体が行う子育て支援事業のための拠出金です。保険料は「各役員・従業員の標準報酬月額や標準賞与額×拠出金率」で計算します。拠出金率は2022年現在、0.36%です。全額、事業主が負担します。

労災保険

従業員が業務や通勤のときに負傷したときに支給される保険です。保険料は「賃金総額×労災保険料率」で計算しますが、保険料率は業種によって細かく分かれています。全額、事業主が負担します。

雇用保険

従業員の離職や長期休業のときに給付する保険です。保険料は「賃金総額×雇用保険料率」で計算します。役員・従業員と事業主で負担しますが、保険料率は業種ごとに異なります。2022年4月から9月までの保険料率は、次のようになります。

| 事業の種類 | 従業員の保険料率 | 事業主の保険料率 |

|---|---|---|

| 一般の事業 | 0.3% | 0.65% |

| 農林水産・清酒製造の事業 | 0.4% | 0.75% |

| 建設の事業 | 0.4% | 0.85% |

法定福利費の仕訳の仕方

社会保険や労働保険の処理で法定福利費を計上するのは、どのようなタイミングでしょうか。例を見ながら確認しましょう。

従業員の給料から天引きしたとき

従業員に給料40万円を支払う際、健康保険料2万円、厚生年金保険料3万7000円、雇用保険料1,200円を差し引いて普通預金で支払った。

従業員の給料から天引きした保険料は、「預り金」として計上するのみです。

| 借方 | 貸方 | 摘要 | |||

|---|---|---|---|---|---|

| 給料手当 | 400,000 | 預り金 | 20,000 |

○月分健康保険料 本人負担分 |

|

| 預り金 | 37,000 |

○月分厚生年金保険料 本人負担分 |

|||

| 預り金 | 1,200 |

○月分雇用保険料 本人負担分 |

|||

| 普通預金 | 341,800 | ○月分 給与 | |||

翌月末に社会保険料を支払うとき

健康保険料4万円、厚生年金保険料7万4000円、子ども・子育て拠出金144円を普通預金から支払った。

健康保険料と厚生年金保険料は労使折半ですが、子ども・子育て拠出金は事業主負担です。そのため、次のように仕訳します。

| 借方 | 貸方 | 摘要 | |||

|---|---|---|---|---|---|

| 法定福利費 | 20,000 | 普通預金 | 114,144 |

○月分健康保険料 事業主負担分 |

|

| 預り金 | 20,000 |

○月分健康保険料 本人負担分 |

|||

| 法定福利費 | 37,000 |

○月分厚生年金保険料 事業主負担分 |

|||

| 預り金 | 37,000 |

○月分厚生年金保険料 本人負担分 |

|||

| 法定福利費 | 144 | ○月分 子ども・子育て拠出金 | |||

労働保険料を概算で納付した

雇用保険料9万5,000円と労災保険料3万円を普通預金から概算払いした。なお、当社は一般の事業に該当する。

労働保険料は、概算払いするとき「従業員分は会社が一時的に立て替える」かたちになります。一般の事業なので、雇用保険料率は従業員が0.3%、事業主が0.65%です。

| 借方 | 貸方 | 摘要 | |||

|---|---|---|---|---|---|

| 法定福利費 | 65,000 | 普通預金 | 125,000 |

○年度分雇用保険料 事業主負担分 |

|

| 立替金 | 30,000 |

○年度分雇用保険料 本人負担分 |

|||

| 法定福利費 | 30,000 | ○年度分労災保険料 | |||

建設業は見積書で法定福利費の明示が必要

法定福利費には、建設業ならではの注意点があります。工事などの見積書では、法定福利費の明示が求められるのです。

背景には「社会保険・労働保険未加入問題」

法定福利費を見積書に明示する義務には、社会保険と労働保険の未加入問題を防ぐ狙いがあります。

建設業の仕事は危険な現場で行われるものが中心で、ケガや障害を負うリスクがつきまといます。これに備え、雇用主は社会保険と労働保険に加入し、労働者の社会保障を確保する必要があるのですが、2012年時点では下請け企業を中心に年金、医療、雇用保険に入っていない企業が存在している状態でした。

この未加入状態を解消するには、法定福利費の確保が必要です。そこで、2013年から国は法定福利費を内訳明示した見積書の提出をガイドラインなどで求めるようになりました。見積書に法定福利費の明示がなく、社会保険加入の事実を把握できなければ、仕事そのものができなくなる恐れがあります。

<参考>

社会保険の加入に関する下請指導ガイドライン(国土交通省)

見積書に明示する法定福利費の計算の仕方

明示するのは法定福利費、つまり社会保険と労働保険の事業主負担分です。次の5つは、必ず記載が求められます。

- 健康保険料

- 介護保険料

- 厚生年金保険料

- 子ども・子育て拠出金

- 雇用保険料

見積書に記載するのは、次の式で計算した金額です。

法定福利費 = 労務費の総額 × 各保険の法定保険料率

労務費の総額は、見積書に記載された労務費をいいます。また、法定保険料率は、事業主負担分の料率となります。

基本は上記の式で計算するのですが、次のどちらかの式を代わりに用いても構いません。

- 法定福利費 = 工事費 × 工事費あたりの平均的な法定福利費の割合

- 法定福利費 = 工事数量 × 数量あたりの平均的な法定福利費

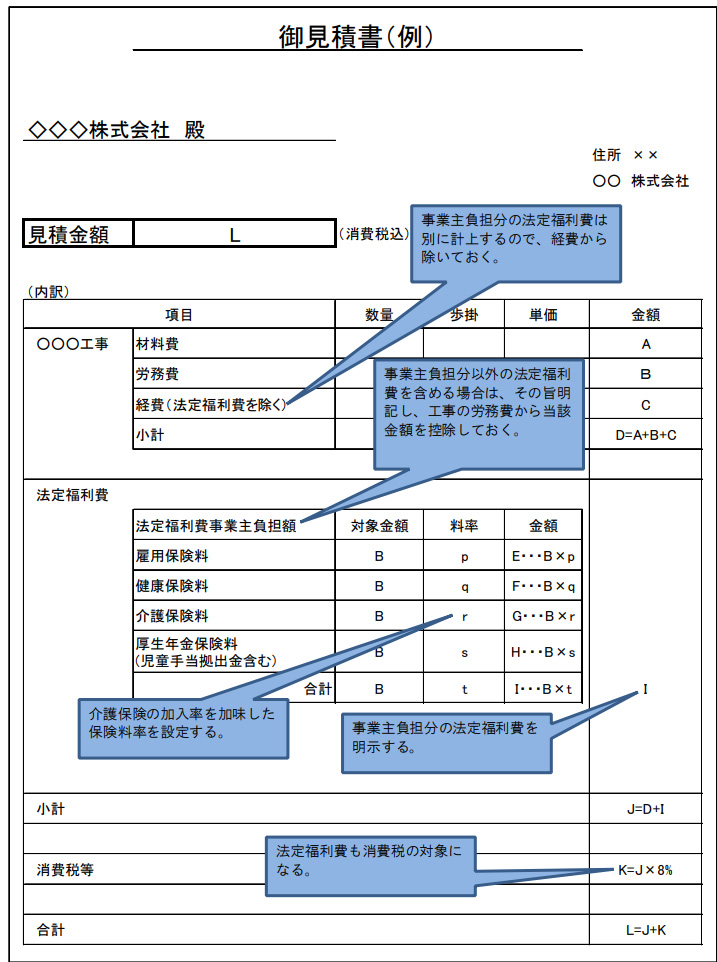

見積書の記載例

見積書への法定福利費の明示は、次のようになります。

<画像引用>「法定福利費を内訳明示した見積書の作成手順」(国土交通省)

法定福利費の事業主負担はどのくらいか把握して経理処理しよう

法定福利費は、法律で定められている費用です。「どれが法定福利費になるか」で迷うことはありませんが、保険料率は加入組合や地域で異なる上、時々変更されるので計算には注意が必要です。

また、建設業の会社が見積書に記載する法定福利費は、あくまで見積もりにすぎません。実際に年金機構や労働基準監督署などに支払う金額とは違う点にも留意しましょう。

<この記事のポイント>

- 法定福利費は社会保険と労働保険の事業主負担分をいう

- 従業員との折半か、事業主のみ負担かに注意しよう

- 建設業の見積書には法定福祉費の明示が必要である