インボイス制度、一人親方はどうすべき? 免税事業者の対策も解説

2023年10月からインボイス制度が始まります。この制度が始まれば、適格請求書(インボイス)のない支払消費税は、納める消費税から差し引くことができなくなります。また、免税事業者はインボイスを発行できません。インボイスを発行できる事業者の条件は「消費税を納めていること」だからです。免税事業者が大半と思われる一人親方は、どう対応すべきでしょうか。なお、一人親方とは一般の自営業とは別に、運送や建築関連の業種などに従事する人のことを指します。今回は、インボイス制度と共に一人親方の対策を解説します。

一人親方にとってのインボイス制度とは

インボイス制度が一人親方に与える影響を確認しましょう。

インボイス制度とは

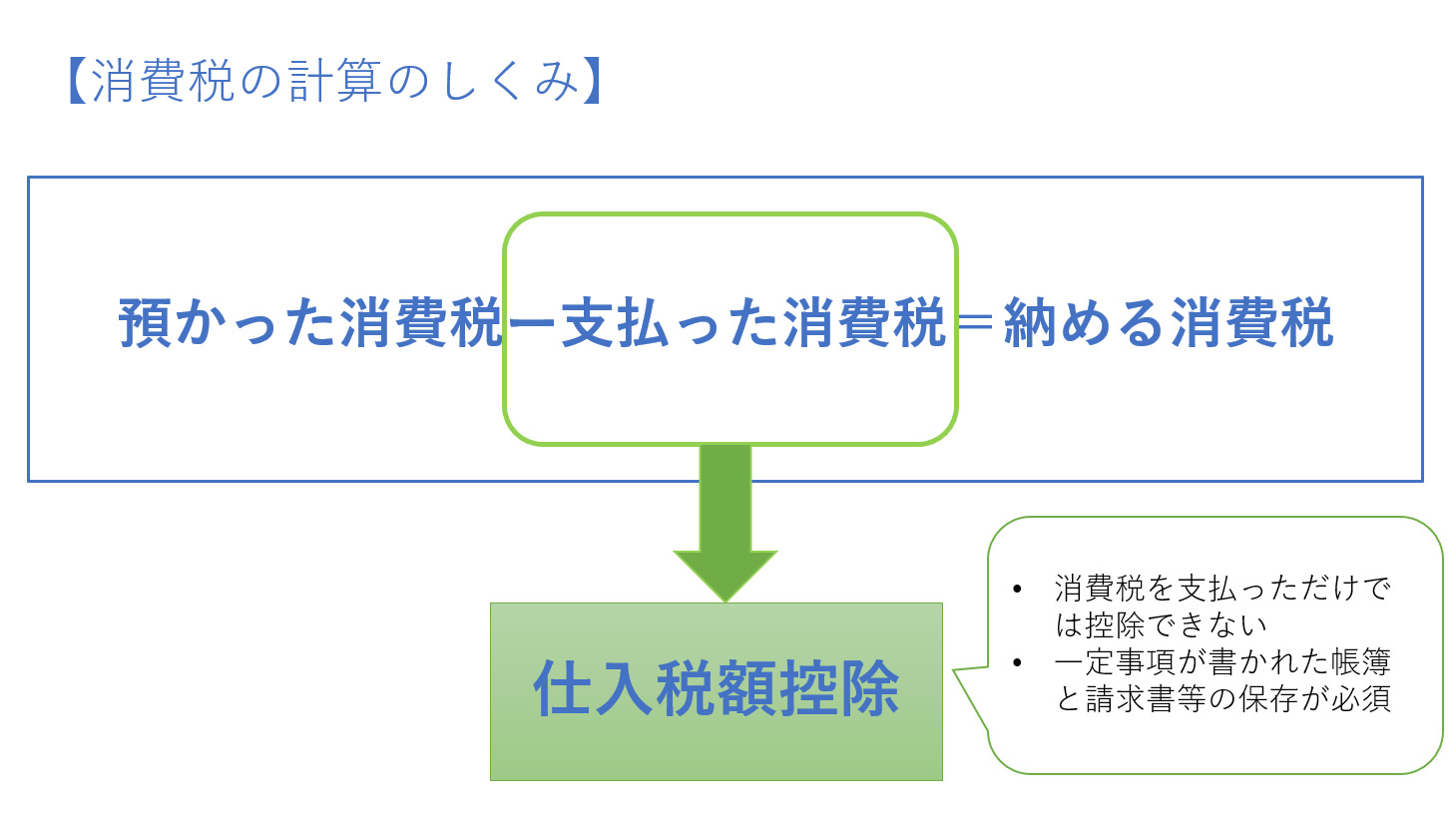

インボイス制度は「適格請求書保存方式」と言い、消費税の仕入税額控除の要件となる請求書等の条件を決めるものです。仕入税額控除とは、他の事業者に払った消費税を、預かった消費税から差し引くことです。一定事項を書いた帳簿と請求書等を保管しないと控除できません。

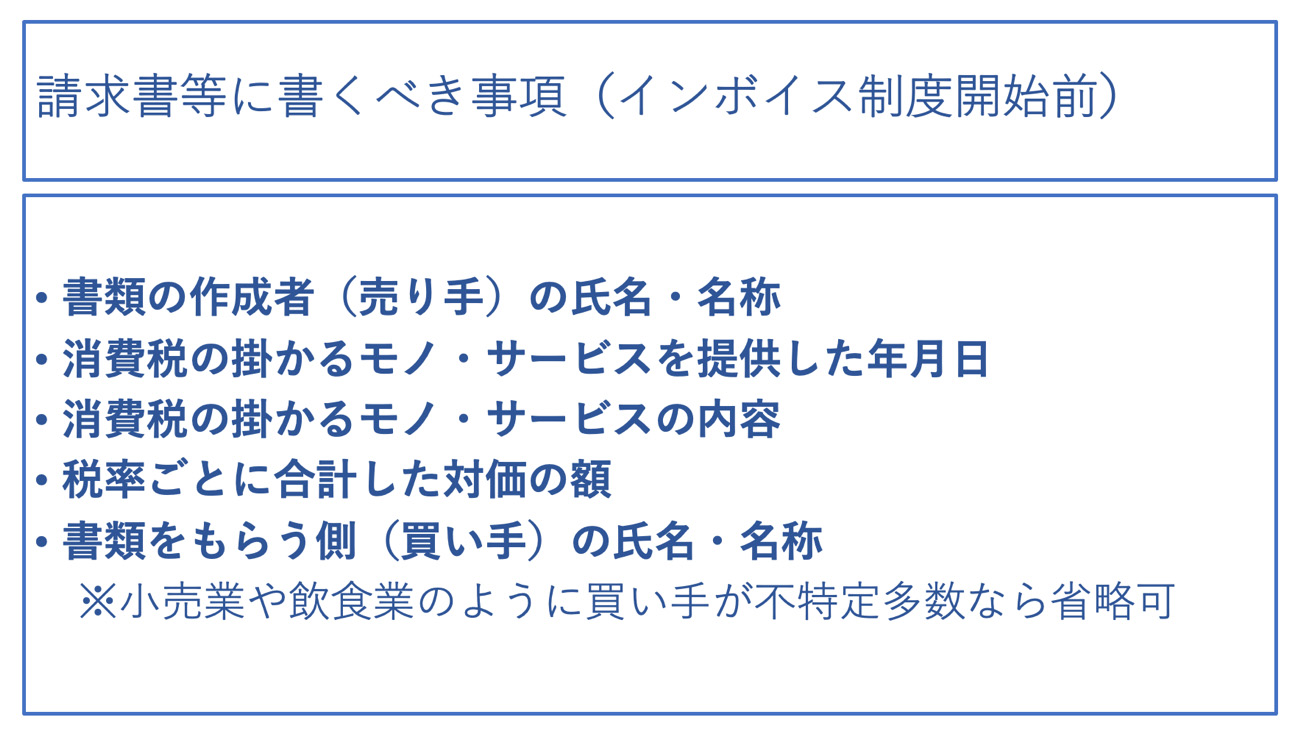

インボイス制度開始前である現在、請求書等に書くべき内容は次のようになっています。免税事業者に支払った消費税も、この請求書等を保存すれば預かり消費税から差し引けます。

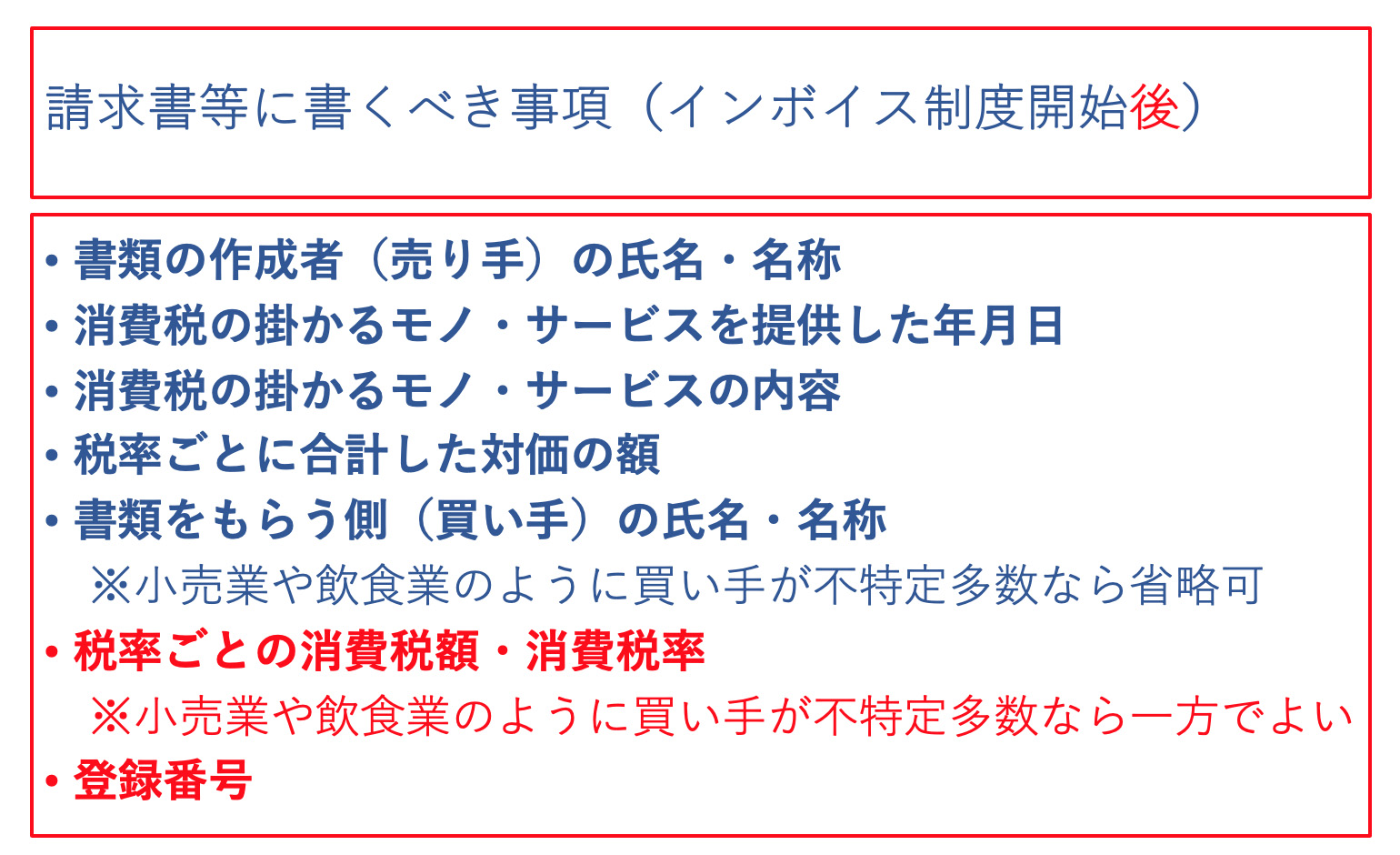

インボイス制度が始まると、記載事項は次のようになります。記載事項が増えるのです。この新たな様式の請求書や領収書を「適格請求書」と言います。

※一覧の赤字部分が、増える記載事項です。

注目したいのが「登録番号」です。登録番号は、適格請求書の発行事業者に登録すると与えられます。ただし、消費税を納めている課税事業者以外は登録できません。免税事業者がインボイス制度開始と同時に適格請求書を発行するなら、2023年3月31日までに課税事業者と適格請求書発行事業者の両方になる手続きが必要です。

インボイス制度の詳細は、下記の記事でご確認ください。

【参考】 インボイス制度とは? 2023年の導入に向けて、概要や必要な準備を解説

なぜ一人親方にインボイス制度が重要か

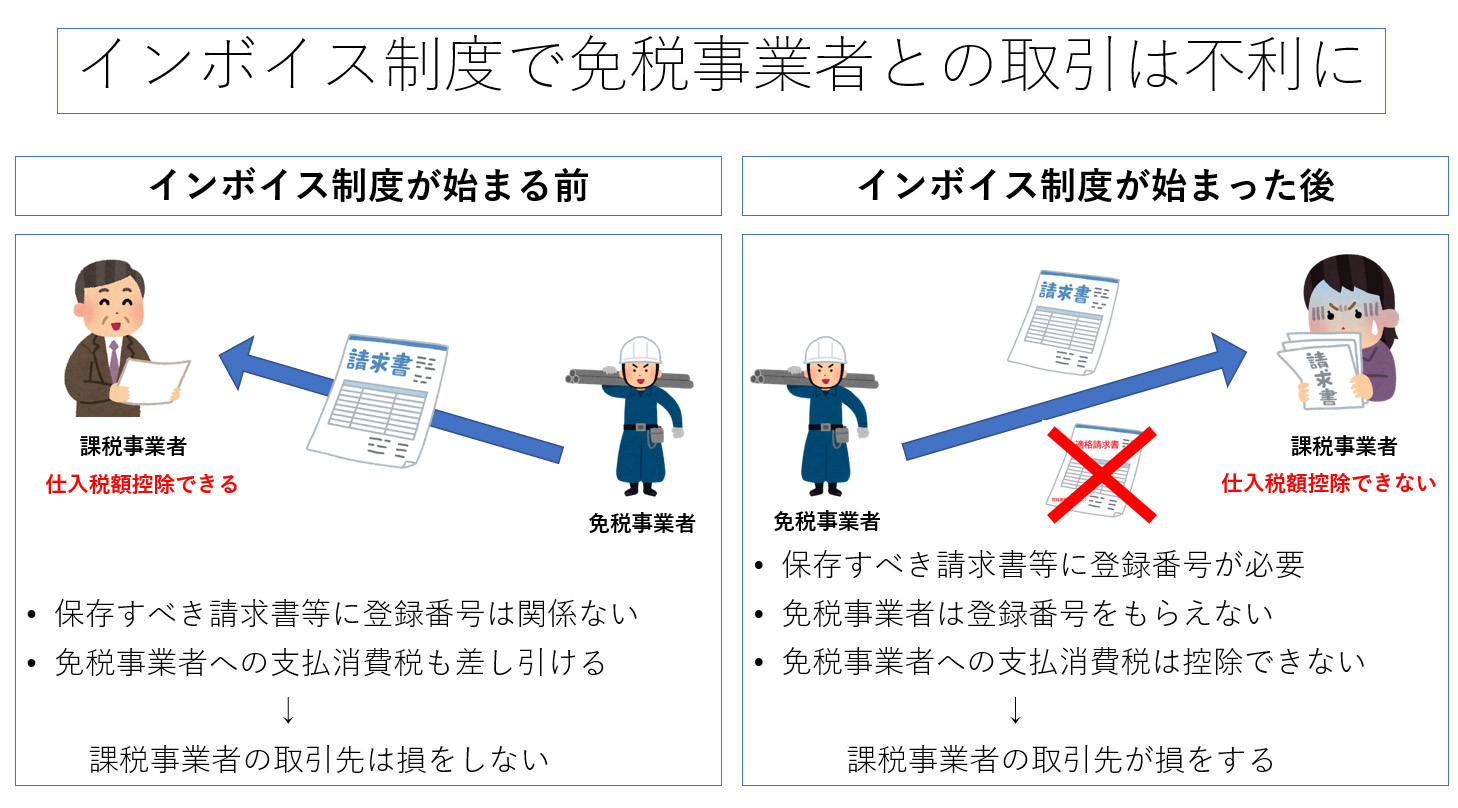

インボイス制度開始で影響を受けるのは、免税事業者です。彼らは、適格請求書を発行できません。課税事業者である取引先からすれば、支払った消費税を仕入税額控除できないため「取引するだけ損な相手」になります。免税事業者の多い一人親方も例外ではありません。

こういった理由から、免税事業者である一人親方への発注をやめる業者も出てくるかもしれません。一人親方の仕事が減る場合があるのです。

免税事業者が知っておきたい2つの経過措置

「免税事業者は2023年3月末までに手続きをしないと、インボイス制度で不利になる」と言われます。ただ制度開始直後のダメージは、やや和らぐと見られます。次の2つの経過措置が免税事業者用に設けられているからです。いずれも2029年9月30日までとなっています。

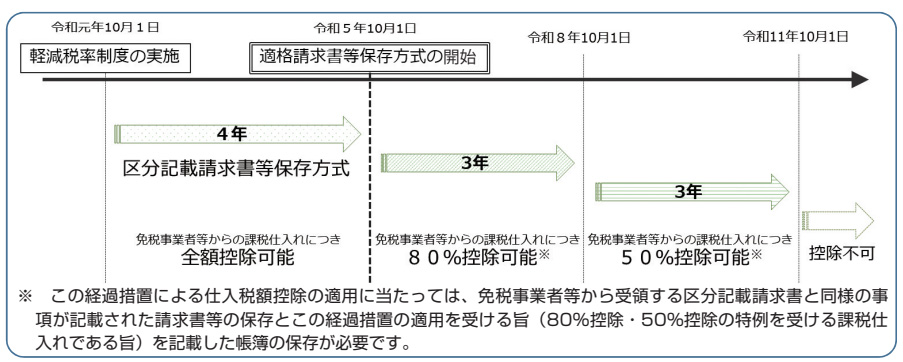

80%か50%の仕入税額控除

インボイス制度開始後6年間は、免税事業者に支払った消費税の一部を仕入税額控除の対象にできます。最初の3年間は8割、次の3年間は5割を納める消費税から控除できるのです。

<引用元> 「適格請求書等保存方式の概要-インボイス制度の理解のために-(令和4年7月)」(国税庁)

この経過措置により、一人親方から見るとすぐに取引がなくなるのを防ぐ効果が期待できます。

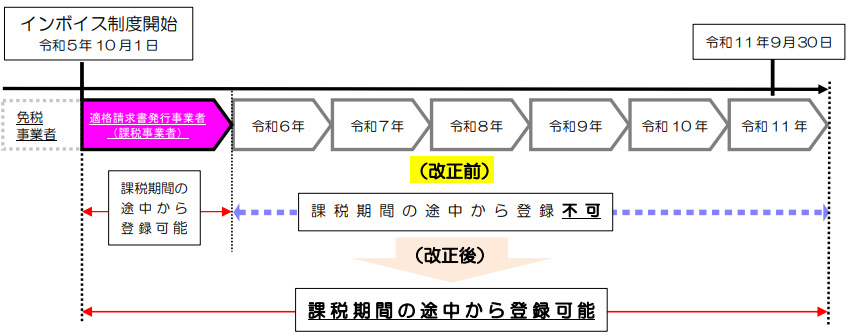

制度開始後の登録も可能

「様子を見てから考えたい」という免税事業者もいるでしょう。そういう人向けに、制度開始後の登録も可能となっています。この場合の「消費税の納税義務が生じ、適格請求書を発行できるタイミング」は登録した日です。必要に迫られてから登録してもいいのです。

<引用元> 消費税法改正のお知らせ(令和4年4月)(国税庁)

課税事業者の一人親方が行うべき準備

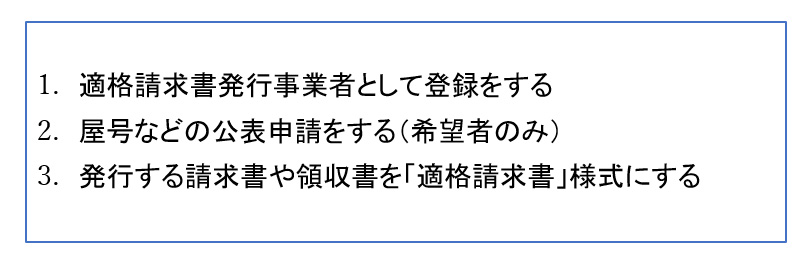

課税事業者である一人親方は、次の3つの準備が必要です。

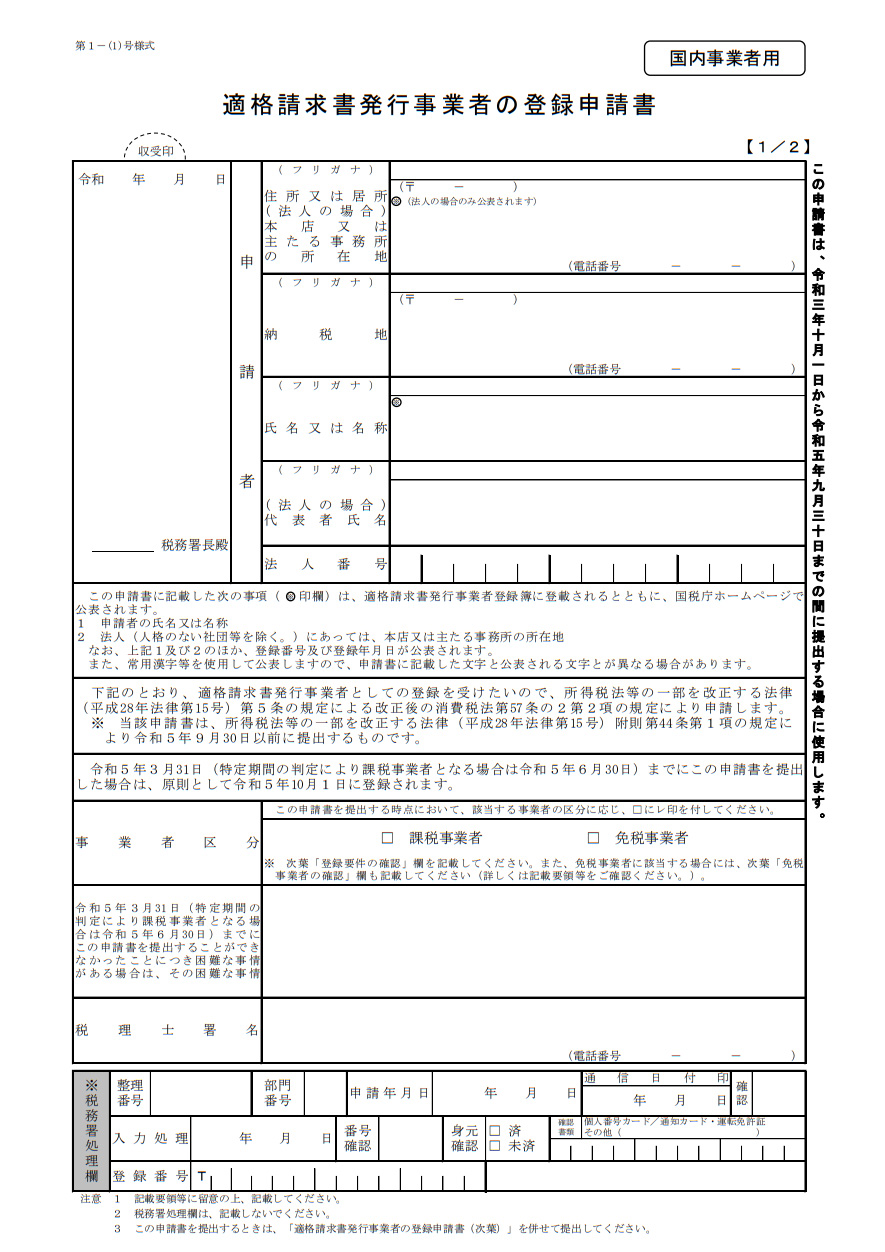

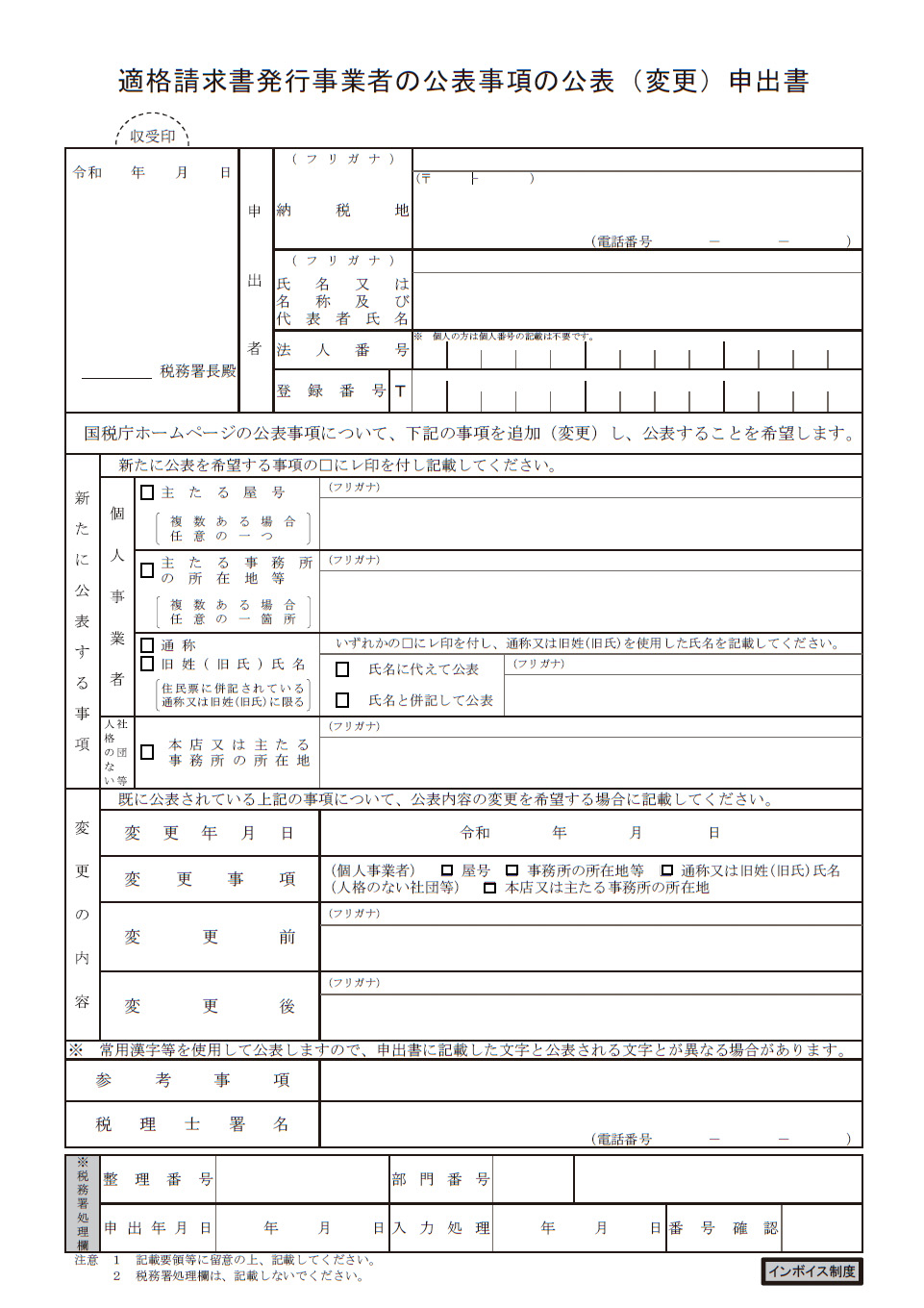

次の書類を2023年3月31日までに管轄の税務署に提出すれば、インボイス制度開始と同時に適格請求書を発行できるようになります。

<引用元> 適格請求書発行事業者の登録申請書(国税庁)

発行事業者として登録すると、適格請求書発行事業者公表サイトで登録番号から発行事業者の氏名などの検索が可能となります。屋号なども公表サイトに登録したいのならば、次の書類を別途提出する必要があります。

<引用元> 適格請求書発行事業者の公表事項の公表(変更)申出書(国税庁)

この他、取引先に渡す請求書や領収書を適格請求書の様式にしなくてはなりません。

なお、請求書や領収書を発行する流れは特に変わりません。発行する請求書や領収書が適格請求書になるだけです。

免税事業者の一人親方が行うべき準備

免税事業者である一人親方の選択は2パターンに分かれます。1つは課税事業者になる選択、もう1つは免税事業者のままでいる選択です。

それぞれ、次の事前準備が必要です。

課税事業者になる場合の準備

制度開始と同時に課税事業者となって適格請求書を発行するなら、課税事業者である一人親方と同じく、次の準備が必要です。

本来は消費税事業者選択届出書の提出も必要です。ただ、2029年9月30日までは特例的に登録申請書1枚でよいとされています。

免税事業者のままでいる場合の準備

特に準備することはありません。ただ、取引先の方針は確認しておいたほうが安心です。方針を聞いておけば、経過措置期間中に対応を検討しやすくなります。

経過措置期間中は、課税事業者からの仕入れ分の消費税の一部は仕入税額控除の対象です。取引先へ「インボイスについては検討中」と伝えることで、待ってもらえる可能性があり、取引を続けやすくなるかもしれません。

インボイス制度に向けて一人親方が対応すべきこと

インボイス制度に向け、次の対応をしておくと安心です。

取引先に方針を聞く

取引先にインボイス制度の方針を確認しましょう。「免税事業者のままでも構わない」と言うかもしれません。また、契約形態の変更などで対処してくれる可能性もあります。

資金繰りに注意する

消費税の納税で資金繰りが苦しくなるかもしれません。免税事業者のままでは仕事が減る可能性があります。お金の使い方を見直しておきましょう。

簡易課税の選択(課税事業者の場合)

課税事業者になると、費用と手間が増えます。新たに税金を納める分、資金は減ります。申告作業も大変です。仕訳の一つひとつの消費税を確認しないと、納税額を計算できません。

ここで考えたいのが、簡易課税の選択です。簡易課税なら、おおよそ次の式で計算できます。

納める消費税 = 預かった消費税 - 預かった消費税 × みなし仕入れ率

建設業や製造業の一人親方の場合は、みなし仕入れ率が70%になります。納税が預かり分消費税の約3割で済むのです。適格請求書の保存もいらないので、事務作業は楽になります。

しかし制約はあります。基準期間の課税売上高が5,000万円以下でなければ簡易課税を選べません。また、本則課税のほうが節税になることもあります。

確定申告の期限には注意!

所得税の確定申告期限は通常、3月15日です。一方、消費税の確定申告期限は3月31日となっています。課税事業者になるなら、申告期限の違いに注意しましょう。

インボイス制度は一人親方の取引を左右する

消費税のしくみもインボイス制度も複雑なので、考えたくないかもしれません。だからといって避けてしまうと、今後の仕事に影響します。簡易課税の選択も含め、きちんと向き合ったほうが得策です。

<この記事のポイント>

- 適格請求書(インボイス)がないと取引先が消費税で不利になる

- 免税事業者に適格請求書は発行できない

- 課税事業者になるなら簡易課税も検討する