流動負債とは? 固定負債との違いや勘定科目、経営指標としての使い方を解説

流動負債は、本業に関わる支払債務や1年以内に支払期限が到来する債務のことです。買掛金や預り金、前受金や短期借入金などが当てはまります。会社の短期的な安全性や支払い能力を示す経営指標でも用いられます。つまり、流動負債から、会社の資金繰りを知ることができるのです。

今回は、流動負債の内容と区分する基準、経営指標としての使い方を解説します。

流動負債とは? 財務諸表での意味を確認

流動負債とは、企業の負債のうち、1年以内に支払期限を迎えるものを言います。企業が掛けで購入した商品や製品、サービスの支払債務の他、借入金や税金、社会保険などの預かり分も含みます。

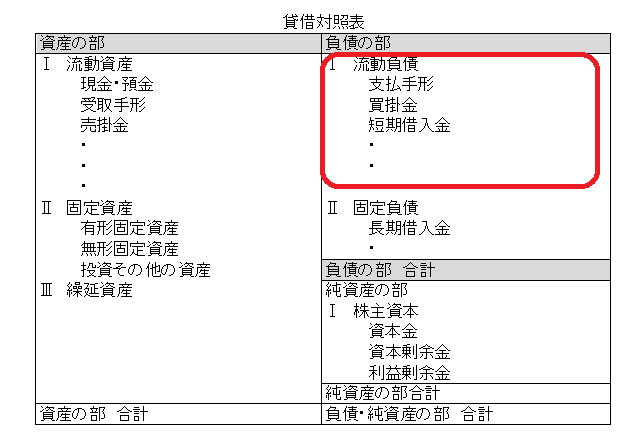

流動負債は貸借対照表に記載

流動負債は、財務諸表のうち貸借対照表に記載します。貸借対照表は、決算日時点の会社の財産と債務の状況を示すものです。また、流動負債を含めた「負債」は、会社の借金の他、買掛金や未払金などこれから支払うべき債務を示します。そのため、貸借対照表に記載するのです。

「負債の部」の上の方に表示

流動負債は、貸借対照表の「負債の部」に記載します。日本の会計基準では、資産と負債は「流動性配列法」に従い、流動性の高いものから順に上から書くこととなっています。そのため、短期間で支払期限を迎える流動負債は、負債の部の上の方に記載します。

流動負債と固定負債との違い

流動負債と固定負債の大きな違いは、「支払期限がいつ到来するか」です。流動負債は支払期限が1年以内に到来するのに対し、固定負債は1年を超えて支払期限を迎えます。ただし、1年を超えて支払期限を迎えるものでも、流動負債になるものもあります。

流動負債を区分する基準とは

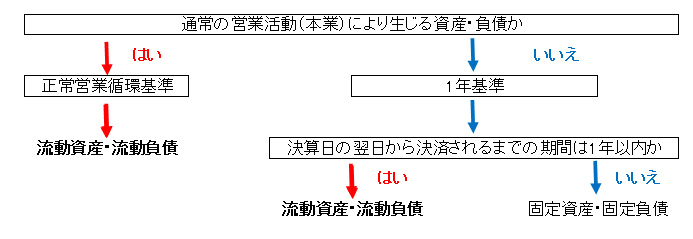

流動負債は、次の2つの基準を用いて区分します。基準を使う順番は次の通りです。

それぞれの基準の内容は、次のようになります。

正常営業循環基準

正常営業循環基準とは、企業が本業である営業活動を行うに当たって生じた資産や負債を区分するための基準です。商品や材料を仕入れれば支払債務が生じ、現金・預金が減ります。商品やサービスを販売すれば、売上債権が生じますし、現預金が増えます。この一連の流れは、正常な営業の循環サイクルです。

このサイクルにのっとった基準が「正常営業循環基準」です。この循環で生じた現金や預金、売掛金や受取手形、棚卸資産は流動資産に、買掛金や支払手形、前受金は流動負債に区分します。

1年基準

1年基準は、正常営業循環基準に該当しない資産や負債が流動資産に当たるかどうかを区分するための基準です。1年以内に回収あるいは返済の期限を迎えるなら流動資産や流動負債に、それ以外なら固定資産や固定負債に区分されます。

なお、1年を超えて支払期限を迎える買掛金や支払手形は、流動負債となります。本業から生じる負債であるため、1年基準を適用する以前に正常営業循環基準で流動負債に振り分けられるのです。

流動負債になる勘定科目とは

流動負債になる勘定科目には、次のようなものがあります。

買掛金

買掛金は、商品や製品、材料を購入したときの対価を後日支払うときに使う勘定科目です。買掛金は、正常営業循環基準で区分します。そのため、支払期限が1年を超えても流動負債として区分します。

支払手形

手形とは、記載されている金額を、指定した期日までに支払うことを約束した証書を言います。このうち、自社が取引先に支払うことを約束して振り出した手形が「支払手形」です。手形の期日は30~120日のケースが多く、1年を超えることはまずありません。しかし、支払手形は正常営業循環基準で区分するため、支払期限が1年を超えても流動負債に区分されます。

預り金

預り金とは、役員や従業員、取引先が負担すべきお金を会社が一時的に預かったときに使う勘定科目です。役員報酬や給与、賞与から天引きする所得税や社会保険料、弁護士報酬や税理士報酬などからの源泉所得税が当てはまります。

前受金

前受金とは、商品を引き渡したりサービスを提供したりする前に、代金の一部を手付や着手金として受け取ったときに使う勘定科目です。商品やサービスの提供が完了した後、売上勘定に振り替えます。

前受金について詳しくは、以下の記事をご参照ください。

前受金とは? 負債である理由や仕訳の方法、請求書の書き方を解説

前受収益

前受収益とは、継続的に提供しているサービスの対価のうち、未経過分の仕訳を行うときに使う勘定科目です。決算時に用います。サービス提供が終わった後、売上勘定に振り替えます。

未払金

未払金とは、購入した商品や利用したサービスの代金をいまだ支払っていないときに使う勘定科目です。本業の営業活動に必要な商品やサービスの未払分を計上するときに使う買掛金と違い、未払金は備品や固定資産の購入や家賃の支払いなど、本業以外の会社経営に必要な商品やサービスの未払い分を表します。

未払費用

未払費用とは、継続的に受けているサービスのうち、すでにサービスは受けたものの支払いが済んでいない部分の仕訳をするときに使う勘定科目です。決算時に用います。未払金は、商品やサービスの提供が済んでいますが、未払費用は途中までしかサービスの提供を受けていないときに使います。

短期借入金

短期借入金とは、決算日の翌日から1年以内に返済期限を迎える借入金のことです。金融機関や役員などからの借入の他、当座借越などがあります。

1年以内に返済予定の長期借入金

長期借入金は通常、支払期限が1年を超えるため、固定負債に区分されます。しかし、時間が経過し、決算期に返済期日が1年以内となれば、流動負債に振り替えられます。

流動負債を使う2つの経営指標

流動負債は、短期的な会社の安全性を把握するときの指標の一要素となります。流動負債を使った経営指標には、次の2つがあります。

流動比率

流動比率とは、短期の負債の支払い能力がどれくらいあるかを示す指標です。次の式で計算します。

流動比率(%) = 流動資産 ÷ 流動負債 × 100

流動負債は「1年以内に支払期限を迎える負債」、流動資産は「1年以内に現金化できる資産」です。120%を超えていれば安全性が高いとされます。なお、2018年度の法人企業統計調査によれば、全産業・全規模の流動比率は144.5%となっています。

当座比率

当座比率も、会社の短期の支払い能力を示す指標です。ただ、流動比率よりも厳格です。「1年以内に容易に現金化できる財産」である当座資産と比較して、会社の財務安全性を測ります。

当座比率は次の式で計算します。

当座比率(%)= 当座資産 ÷ 流動負債 × 100

当座比率は100%以上なのが理想です。しかし100%未満だからすぐに危険、というわけではありません。業種や企業規模によっては、当座資産の保有割合が下がることもあります。なお、2018年度の法人企業統計調査によれば、全産業・全規模の当座比率は89.2%となっています。

流動負債で会社の資金繰りが分かる

経営指標を使わなくても、流動負債の占める割合がざっくり分かれば、会社の資金繰りが見えてきます。1年以内に支払うべき負債が多すぎるということは、それだけ資金に余裕がないということでもあるからです。

流動負債が多ければ、その分、会社の安全性も脅かされます。また、金融機関での融資の審査で難色を示されるかもしれません。資金繰りは会社にとって重要なことです。常日頃から流動負債を含めて現金や預金などの資産も確認し、経営状況を把握しておきましょう。

<この記事のポイント>

- 流動負債は貸借対照表の負債の部の上位に記載する

- 支払い能力や資金の余裕を示す経営指標で用いられる

- 流動負債から会社の資金繰りが見える