自己資本比率とは? 計算式と目安、上げる方法を分かりやすく解説

自己資本比率とは、会社の安全性を示す経営指標の一つです。会社の総資産のうちに、自己資本がどれくらい占めるかの割合で確認します。理想は30~50%がベストと言われます。低すぎたり高すぎたりするときは、会社の財務状況に何らかの問題があります。今回は、自己資本比率の意義と計算式、目安や分析、そして比率を上げる方法をお伝えします。

自己資本比率とは何か

自己資本比率は、会社の財務面の安全性を表す経営指標の一つです。「全体の資産のうちに、返済しなくていい資本がどれだけあるか」を示します。安全性を示す経営指標にはいくつかありますが、自己資本比率は中長期的な安全性を測るものとなります。

計算式

自己資本比率は、次の式で計算します。

自己資本比率(%)=自己資本 ÷ 総資産 × 100

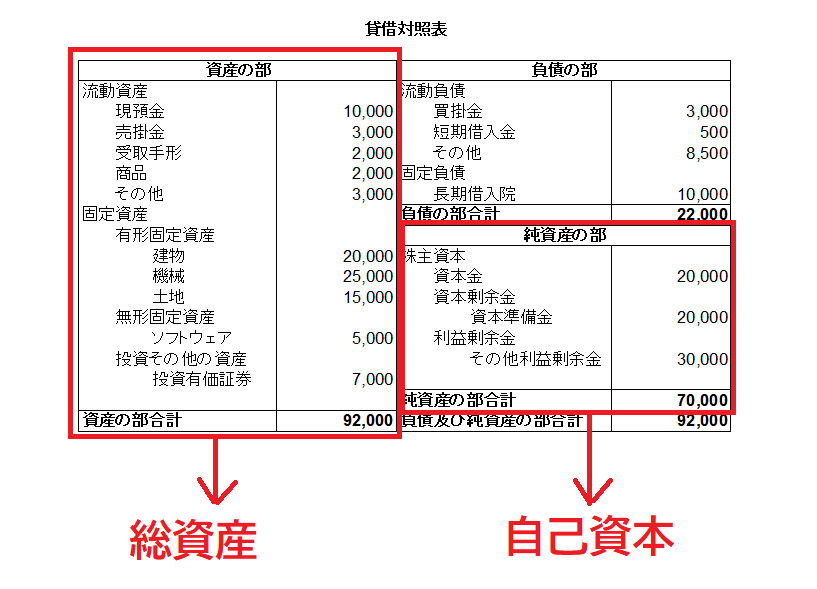

自己資本も総資産も、貸借対照表で確認できます。ただ、「自己資本」「総資産」という項目があるわけではありません。いずれも勘定科目のある部分を集計した金額となります。

総資産とは

総資産とは、自己資本と他人資本を合計したものです。貸借対照表の資産の部の合計に当たります。

自己資本とは

自己資本とは、返済する必要のない会社の資本です。株主資本とも呼ばれます。純資産の部の株主とほぼ同じイメージですが、厳密には、純資産から新株予約権と非支配株主持分を除いたものとなります。

自己資本比率と他の経営指標の違い

自己資本比率の他にも経営指標があります。名称や計算式が似ているものもありますが、それぞれ次のような違いがあります。

自己資本利益率との違い

自己資本比率と似た名称の経営指標に「自己資本利益率」があります。ROE(Return On Equity)とも言い、「自己資本利益率(%)=当期純利益 ÷ 自己資本 × 100」で計算します。

自己資本比率は、会社の安全性を示します。一方、自己資本利益率は「自己資本つまり株主からの出資を使って、どれだけ利益を稼いでいるか」という収益性の指標となります。

当座比率との違い

会社の安全性を示す指標には、自己資本比率の他に当座比率があります。当座比率は「当座資産 ÷ 流動負債 × 100」で計算します。

当座比率について、詳しくは以下の記事をご参照ください。

当座比率とは何か? 計算方法や流動比率との違い、目安を確認|バックオフィス進化論

当座比率は「短期間で現金化できる資産がどれだけ短期負債に対応できるか」を示し、短期的な会社の安全性を示します。一方、自己資本比率は短期ではなく、中長期的な視点に立った会社の安全性を示す指標となります。

固定比率との違い

固定比率は自己資本に対する固定資産の割合です。「固定資産 ÷ 純資産 × 100」で計算し、「低いほど安全性が高い」とされます。自己資本比率と固定比率はいずれも中長期的な会社の安全性を示しますが、着眼点が違います。

自己資本比率は「資産全体のうち、会社が返済に迫られることのないお金(資本)がどれだけあるか」で安全性を見ます。一方、固定比率は「建物や機械などを返さなくていいお金でどれだけ賄えているか」で安全性を測ります。

固定資産は、会社の事業運営に欠かせない資産です。借金などの他人資本で固定資産を買うと、返済が行き詰まったときに固定資産を手放さざるを得なくなるかもしれません。「固定資産を保有し続けられるか」という視点で会社の安全性を測っています。

自己資本比率の目安と分析

自己資本比率は会社ごとに異なりますが、理想と言われる数値があります。割合が高ければ高いほど会社は安泰です。反面、別のリスクをはらんでいます。

理想の目安とは

一般に「30%以上が望ましく、50%を超えると優良だ」と言われます。逆に10%を下回ると危険です。0%やマイナスは債務超過を意味します。

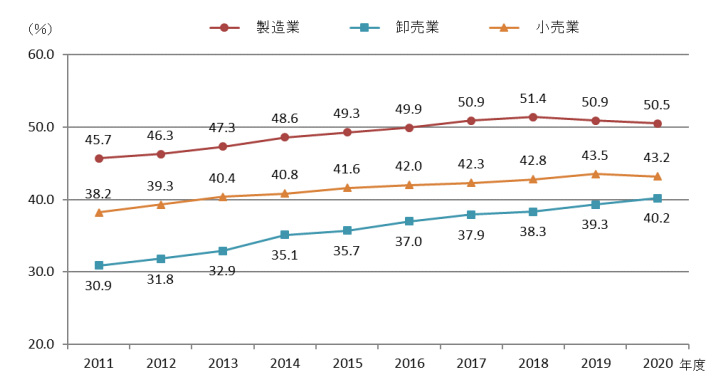

ただし、実際の自己資本比率の目安は業界ごとに異なります。製造業・卸売業・小売業の一企業当たりの自己資本比率は、近年、次のようになっています。

<画像引用>2021年経済産業省企業活動基本調査(2020年度実績)|経済産業省

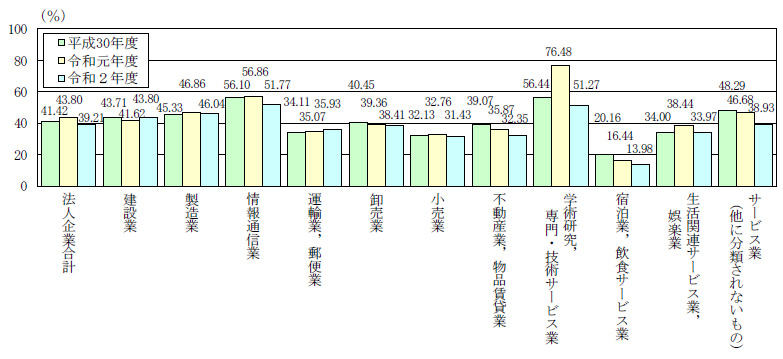

また、産業大分類別の自己資本比率は次のようになっています。

<画像引用>「中小企業実態基本調査 令和3年確報(令和2年度決算実績)」政府統計の総合窓口(e-Stat)

これらの数値を超えれば、ひとまず安全と言えます。

高すぎる比率の理由

自己資本比率が高いということは「返済しなくていい資本で資産を賄えている」ということです。ただ、高すぎる場合、株主からの出資を事業投資に充ててていない可能性があります。新たな事業に投資をしなければ会社の成長が鈍り、いずれ会社の収益性が下がるかもしれません。

低すぎる比率の理由

自己資本比率が低いということは、その分、返済しなくてはならない他人資本で経営しているということです。返済を迫られた場合、借金などを払いきれない可能性があります。ただし、株主資本を借入と共に活用し、事業投資を積極的に行っているなら、将来、収益性が高まる可能性があります。

自己資本比率を上げるには

分母の総資産を小さくするか、分子の自己資本を大きくするかのどちらかを行うことになります。

一般的に、自己資本を大きくするのは簡単ではありません。自己資本を大きくする方法は「利益を増やす」「出資を増やす」のどちらかですが、いずれも労力と時間が掛かります。

効率良く自己資本比率を上げるなら、総資産を小さくする方がいいでしょう。次のような方法があります。

在庫を減らす

総資産には、商品や製品といった棚卸資産(在庫)が含まれます。在庫は販売して初めて利益になります。抱えているだけでは利益を生みません。むしろ、陳腐化や劣化、管理費用でコストが掛かります。

在庫が多すぎるなら、整理した方がいいでしょう。「販売数を見ながら仕入を調整する」「管理方法を見直す」なども検討するとよいかもしれません。

在庫管理については、以下の記事もご参照ください。

在庫管理とは何か? メリットと効率化の方法も確認しよう|バックオフィス進化論

債務を減らす

総資産は「自己資本 + 他人資本」で計算します。つまり、買掛金や未払金、借入金といった他人資本を減らせば総資産も減り、自己資本比率は上がります。「返済していないものは早めに払う」「むやみに掛けで買わない」など債務を減らす努力をすれば、自己資本比率も自然と上がるはずです。

遊休資産を処分する

多数の固定資産を抱えているなら、既に稼働していないものがないかどうかを確認してみましょう。使わない土地や事業所、機械装置などは、抱えているだけで固定資産税や管理費用などのコストが掛かります。思い切って処分すれば、総資産を小さくして自己資本比率が上がるだけでなく、現金の流出を防ぐことができます。

他の要素も含めて会社の経営状態を確認しよう

会社の経営状況を見るなら、自己資本比率以外の要素も含めて考えるようにしましょう。自己資本比率が高ければ、それだけ会社の安全性は高いと言えます。その代わり、事業投資を行っていないため、将来の収益力が下がる恐れがあります。また、創業して間もない会社だと、先行投資でお金が掛かるため、自己資本比率は下がりがちです。しかしその投資が将来の収益につながる可能性があります。

自己資本比率は、会社の経営状態を知る指標の一つに過ぎません。安全性だけでなく収益性も確認し、全体のバランスで会社の経営状態を見るようにしましょう。

<この記事のポイント>

- 自己資本比率は会社の安全性を見る経営指標である

- 自己資本比率の適正値は一般に30〜50%と言われる

- 総資産を減らすと自己資本比率が上がる